|

自从2011年找钢网开启了新一轮垂直B2B电商浪潮之后,各行各业的垂直B2B电商犹如雨后春笋般地涌现,目前大宗商品行业中钢材、煤炭、油、布料、塑料、木材等都有至少一家以上的垂直B2B玩家介入,但是唯独纸行业,到现在还没有见到有哪一家小有成就的B2B企业。

行业体量

(数据来源:公开资料整理)

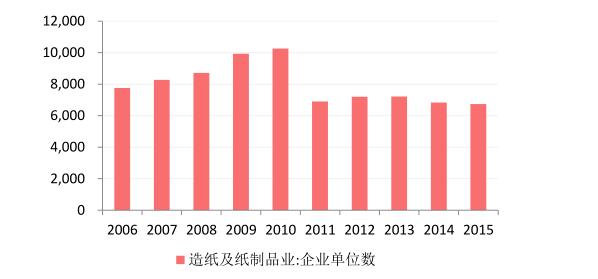

目前我国浆纸市体量在1.4万亿以上,原纸市场在8000亿以上,包装用纸在2500亿左右。除了包装用纸外,文化用纸也占据造纸行业重要地位,2015年我国文化用纸生产量占总产量占比23.48%。2015年我国造纸行业的企业单位数有6737家,全国范围内排名前10的造纸企业产能占全国总产能的30%左右,前100位的纸企产能占全国总产能的60%左右。

行业现状

造纸厂生产出原纸后,销售给下游的箱板厂、纸箱厂,经过再他们的加工,生产成品的纸箱、箱板,销售给终端客户,如:快消品行业、电商企业等。全国纸箱厂、箱板厂数量在2万家左右,其中年销售额在2亿以上的为中大型厂,占比约为25%,年销售额在2亿以下的为小型厂,占比约为75%。

(数据来源:公开资料整理)

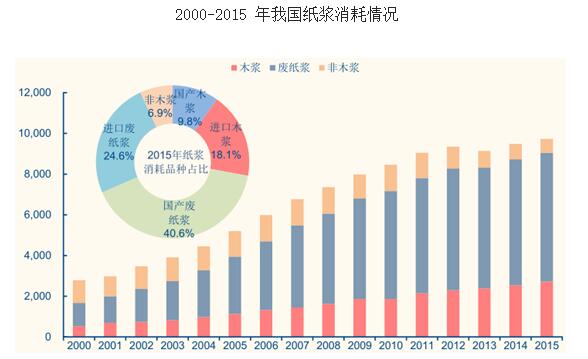

我国是全球纸浆量消耗最高的国家,在我国纸和纸板的生产消费仍在稳定增长的情况下,主要造纸原材料之一的——纸浆,需求十分旺盛。而由于我国造纸原料结构长期以非木材纤维为主,木浆及高档纸浆严重短缺,因此进口依赖度较高。从上游消耗纸浆比例来看,目前我国是以废纸浆作为主要造纸原材料,2015年废纸浆占比约65%左右,自2000年起废纸浆已替代非木浆成为行业主要原料来源。

行业问题

前文中我们了解了我国纸行业的体量和现状,接下来我们聊聊目前纸行业的问题,在走访了上海、北京、山东、江苏、浙江、天津、内蒙古、河北等十几个省份企业后,发现以下几点问题是最为突出的(以下数据源自纸天下):

1、运输成本上升:《超限运输车辆行驶公路管理规定》于2016年9月21日开始实施,对货车进行限长、限宽、限重,导致运费上涨25%-45%。

2、能源价格疯涨:煤炭价格涨幅高达50%。对于造纸业而言,煤价的上涨直接带动蒸汽费用上涨。

3、国内废纸(国废)价格上涨:废纸是造纸的主要原料,由于进口废纸被政策限制,国内废纸商囤积废纸增值,导致原材料紧缺,供不应求。

4、进口废纸(外废)成本上升:进口废纸是造纸厂主要原料来源之一。

1)韩进(Hanjin)破产(韩国第一、全球第七的海运公司),导致海运船位供应紧张,海运成本上升约50%,大幅提高了外废运输成本。2)人民币汇率问题,导致进口废纸价格上涨超19%。

5、政策和环保因素:

1)环保政策要求造纸的煤电企业,转热电或汽电,没有资金实力的企业,被迫关闭。

2)环保督查组进入20个省市,环保政策中企业污水处理不达标直接关厂,很多小的造纸厂被关停,一些大纸厂也被限产,纸张需求量未减,供应量不足,为纸箱涨价推波助澜。

3)国家有计划地淘汰造纸落后和过剩产能,据统计,2015年淘汰涉及70多家造纸厂、200多条造纸生产线。其中,位居前三的分别是广东省、浙江省、四川省。

6、行业整合:目前整个纸质包装行业不规范,大小企业并存。几家造纸行业巨头借此涨价机遇整合市场,控制原纸,给予实力薄弱的二级厂和三级厂重重一击,优胜劣汰,同时增加一级厂纸箱市场份额。

由于行业结构性产能过剩问题,2010年起,造纸行业已拉开去产能帷幕,每年由工信部公布全国淘汰产能数量,各省份确定淘汰产能目标。据统计,2010-2015年间,造纸行业共淘汰落后产能近4000万吨。目前由于环保政策的因素,生产原纸的造纸企业,越来越多的向资金雄厚的大企业倾倒,规模小、盈利能力差的企业将由于环保压力大而被迫退出,在原纸的销售上,这些大企业获得越来越大的产品定价权,这样就进一步压缩了下游的纸箱厂、箱板厂的利润,同时,纸箱厂、箱板厂一样面临环保的压力,需资金升级设备、优化排污系统,规模小、盈利能力差的企业只能关闭退出,但是纸箱厂、箱板厂的终端客户,又是比较大的国企、央企、上市民营企业、准上市民营企业等,他们对于终端客户的议价能力也是比较弱的,这就使得纸箱厂、箱板厂受着两头的价格打压。

对于中游的纸箱厂、箱板厂而言,不仅在产品的采与销的价格上议价能力都比较弱,而且,付款与收款方式上也不具有优势。在采购原纸时,依目前的行情只能用现金买纸,并且有时还不一定能买得到(造纸厂会根据:合作时长、单次采购量、长期稳定采购量等因素进行优先供货)。同时,对于终端客户的收款,基本上都是有三到六个月的账期,这样无形之中大大增加了企业的资金压力。

国外参考

国内纸行业的体量、现状、问题都了解过后,那么,接下来我们来看看国外的纸行业是怎样的,又有哪些模式可以借鉴的。以下为纸天下在做市场调研时,发现的美国的造纸厂和纸箱厂(包装厂)的情况:

1、600多家包装厂,美国国际纸业公司(IP)有200多个工厂。

2、4-5家造纸厂垄断了这600多家包装厂。

3、纸箱厂要么是被造纸厂并购,要么是被大终端并购,形成两级对立,不像中国,造纸厂、纸箱厂、终端,的三极分离。

4、终端用户,形成垂直行业的利益联盟(农业、工业、快消等),每个垂直行业占市场总体量的10%-15%左右,然后,同上游谈判,由于体量大,有话语权。

5、美国纸箱包装行业(纸箱厂)的净利润:10-15%,中国纸箱厂利润低,5-6%,而且还是10亿年销售额的厂,所以,资本不会进入投资并购。

6、美国的行业联盟都是民间自然发起的,他们的行业联盟会制定标准,其中标准之一就是,指定用纸,纸用哪家公司的。

7、美国垂直行业的联盟,由于有10-15%的市场体量,可以向上游谈判,获得:合理的价格、稳定的供货量、合格的产品。

美国的行业联盟模式值得借鉴,同时,身处产业链中游的纸箱厂、箱板厂的净利润是中国的2-3倍,由此可看出对于我国产业结构的优化调整仍有空间可以提升。

若从中游的纸箱厂、箱板厂切入,再联合终端客户做为辅助推动,那么,纸行业的垂直B2B有机会吗?通过调研后,对于如何利用互联网+来优化和改造原纸行业,以下是我们的分析看法。

切入点选择

首先从中游的纸箱厂和箱板厂来选择做为突破点,为什么选择他们呢?因为,前文我们也说过,他们在价格上受着上游造纸厂和终端客户两头气,他们的需求更突出,也更急切。同时对纸箱厂和箱板厂进行分类,先从年销售在2亿以上的中大型纸箱厂进行切入,因为:

1、选择几家这类的中大型厂上线后,前期的业务量就得以保障;

2、可以减少前期团队的业务拓展成本;

3、大企业资金需求量更大,可引入供应链金融服务;

有效的切入点是比较重要的,国内的一家平台纸天下选择了这样的切入点,在八个月的时间达到了亿级的交易量。

问题解决

从前文中我们可以看出,这个行业目前不论是上游的造纸企业,还是中游的纸箱厂、箱板厂,对于资金的需求都是比较旺盛的,相对于上游的造纸企业,中游的箱板厂们,对于资金的需求更加强烈。可引入供应链金融来帮助企业解决资金的问题,同时,再借助IT系统帮助他们提升运营管理效率。

1、资金

对于中游箱板厂资金饥渴的问题,引入了供应链金融来解决,平台提供客户交易数据,来帮助中游的箱板厂客户获得资金方的授信,同时,随着箱板厂在平台中交易数据的沉淀,又会进一步提升(降低)资金方的授信。这样就形成了交易的良性循环,越是交易频繁、履约好的客户,就会获得越来越多的授信,反之,则是慢慢消退。

2、信息化

任何一个传统行业,都会面临信息化落后的情况,纸行业也同样。在调研中发现,很多中大型厂,在下单过程中,仍然采用传真这种古老方式。为此,可通过研发行业定制的IT系统来提升他们的运营、管理效率:

移动化:移动化下单,微信绑定后,随时随地手机下单,并且,有订单状态的消息推送到买、卖双方微信上,下单效率得以大大提升;

数据分析:摒弃纸质对账,所有账单全部数据化,企业可按日期、客户等进行不同维度组合筛选,所有数据一览无遗,时刻了解客户订单状态、付款情况。

CRM系统:可对客户进行分组管理,对客户进行不同的价格维护,彼此之间相互独立,不会泄漏产品价格和客户信息,从而保护企业与客户隐私,让厂家的客户管理更加高效。

多账户系统:企业可设置不同部门,分管不同的销售人员,并设置销售人员的权限,如:对其所管理的客户的资料、价格是否有查看、编辑的操作权限,从而合理、方便地分配人员工作。

通过IT系统,不仅可以大大提升了造纸企业与箱板企业的运营效率,同时,随着交易数据的沉淀,未来电商大数据也非常值得期待。

国外的模式,也有部分值得我们借鉴的地方,比如联合终端客户,来推动更多的中游箱板企业进入平台,因为,对于终端客户而言,他们一年的纸箱、纸板采购量折算成原纸采购量的话,还不足以对上游的造纸企业巨头们产生实质性的产品议价能力。在调研过程中,发现终端客户的需求点很明确:

1.合理的价格

2.稳定的供货量

3.产品质量保证

这三点都是建立在有足够的采购量基础之上,才能有一定的筹码去跟上游的造纸企业谈判,近而达到满足自身需求的愿望。

未来在逐步深耕中大型纸箱厂、箱板厂的同时,再慢慢拓展至中小型企业,我们相信纸行业的垂直B2B仍有机会!

|