|

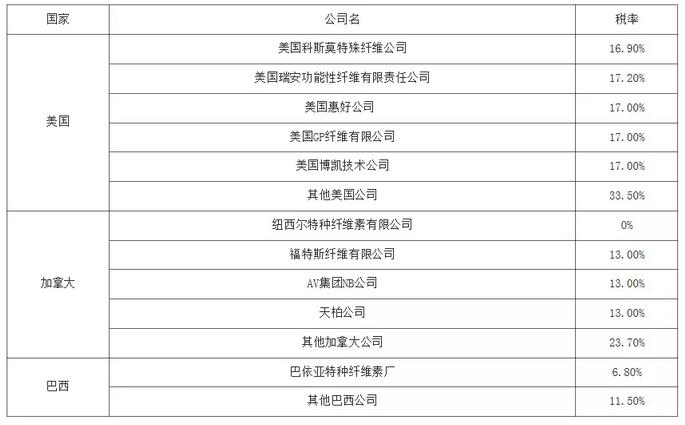

2014年4月对原产于美国、加拿大、巴西的溶解浆加征反倾销税,具体税率见表1。2018年4月20日,我国做出继续对进口浆粕产品征收反倾销税的决定。2019年4月6日对进口溶解浆反倾销税到期,商务部未公布继续加征的决定。卓创分析,受溶解浆主要来源国转移和国内新增产能释放影响,此次取消反倾销税对市场影响有限。 表1 中国商务部对原产于美国、加拿大、巴西的溶解浆征收反倾销税税率表

进口溶解浆最大来源国转移

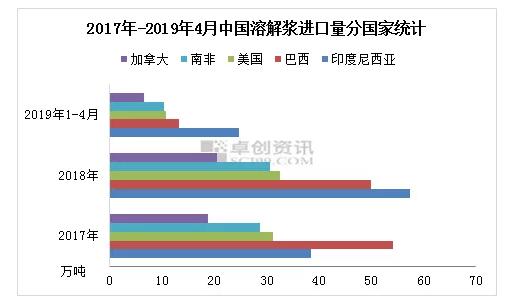

从上图可以看出,2018年印度尼西亚超过巴西成为中国最大的溶解浆进口国,原产于印尼的溶解浆进口量57.42万吨,较2017年上升18.85万吨,进口占比20.23%,较2017年增加5.41个百分点。2019年1-4月的海关数据显示印度尼西亚仍是最大的进口来源国。卓创分析主要原因:一是印尼APRIL集团旗下赛得利粘胶短纤工厂的产能从2017年的49万吨产能提升到2019年的99万吨产能,集团内部需求增加,APRIL集团增加发往中国的溶解浆数量。二是印度尼西亚较美国、加拿大、巴西三国地理位置优势明显,该国进口溶解浆具有船期短,成本低,风险小的特点,特别是2018年下半年至2019年上半年,国内粘胶短纤市场偏弱整理,粘短厂家原料备货受避险心态影响,增加对印尼溶解浆的采买量。 国内新增产能待释放 2017年和2018年国内溶解浆产能变化不大,稳定在100-110万吨,而2018年黄冈晨鸣新增30万吨生产线和亚太森博120吨生产线改造升级后,都具有排产溶解浆的能力。虽然受2019年上半年溶解浆市场行情欠佳影响,这种灵活生产情况尚不明显。一旦溶解浆市场行情好转,或造纸市场行情低迷,两家浆厂生产线随时有转产溶解浆的能力,相较于取消关税三国的进口溶解浆,国产溶解浆具有运输方便和供应及时的特点,势必减少对三国溶解浆的需求量,减弱取消反倾销税的影响。 综合来看,下游粘短新增产能需求份额被印度尼西亚进口溶解浆和国内溶解浆新增产能消化,而且对原产于美国的溶解浆仍有5%的加征关税,进口成本无优势,后期进口量或下降。 后期展望 6月初粘胶短纤价格降至2011年以来低位,厂家成本压力大,需求低迷,加之中美贸易摩擦影响,业者心态谨慎,原料备货积极性不高。供应方面,亚太森博6月中旬造纸浆线转产溶解浆,预计7-10天,国内浆市供应量稳定。卓创分析,溶解浆市场供需矛盾暂难缓解,短期浆市难有放量,预计6月中下旬溶解浆价格承压下行。

|