|

4月,海外疫情加速扩散,成品纸需求下滑,纸厂停机检修增加,纸浆需求转弱;国内复工提速,但文化纸及白卡纸库存偏高,经销商去库为主,盈利收窄后纸厂对木浆维持按需采购,国内港口木浆库存虽持续下降,但总量仍处高位。浆厂4-5月报价上涨,但需求疲软下落地前景不明。市场预期较差及需求低迷下,纸浆价格继续下探。 海外疫情呈现明显“厚尾”特征,欧洲情况好转复工已提上日程,但参考中国后期欧洲将面临防控及复产的博弈,而美国及新兴国家疫情依然严重,因此海外主要国家经济活动完全恢复尚需时间。除生活用纸外,全球成品纸需求均明显下降,随学校开学及疫情受控,中国成品纸需求将逐步回升,但海外仍将维持弱势,全球造纸行业继续面临挑战。国内外纸厂为缓解库存压力,应对需求下滑,已开始减产,木浆需求下降,而一体化浆纸企业停产还会增加商品浆供应。市场对纸浆供给受疫情影响的担忧开始逐步转弱,巴西、澳洲等主要资源国大宗商品出口正常,加拿大针叶浆3月出口明显回落,其他国家则相对稳定。纸浆库存依然较高,预计4-5月继续增加,供应相对宽松,需求恢复缓慢,纸浆期货注册仓单量维持高位,2009合约或重复05走势,虽价格已处于历史地位,但上涨驱动不足,建议反弹做空。跨期套利,建议维持反套,但交割月前预计空间有限,纸厂在期货贴水外盘较大同时国内期限价格已基本平水的情况下,可以考虑在支撑位4400-4440元买入09合约备货,提高资金使用效率。 后期一是关注海外疫情发展,能否在二季度得到控制,二是“两会”政策层面是否会进一步超预期,同时要谨防靴子落地后,市场买预期卖现实的风险。 一、需求未见明显改善 纸浆价格弱势调整 纸浆期货进入4月持续下跌,05合约临近交割,在注册仓单量较大的情况下,05合约跌至4300元附近,贴水现货银星100-150元,09合约跌幅小于05,但也下破4500元/吨,基本平水现货银星,供应相对宽松,疫情对其影响要低于预期,加针和智利浆发货阶段性减少,但后期可能逐步恢复,而海外浆纸一体化企业停产导致市场商品浆供应的增加。下游纸厂补库意愿不强,消化既有库存并按需采购,成品纸价格下跌使纸厂盈利情况转差,因此外盘4-5月虽持续提价,但纸厂接受度偏低。

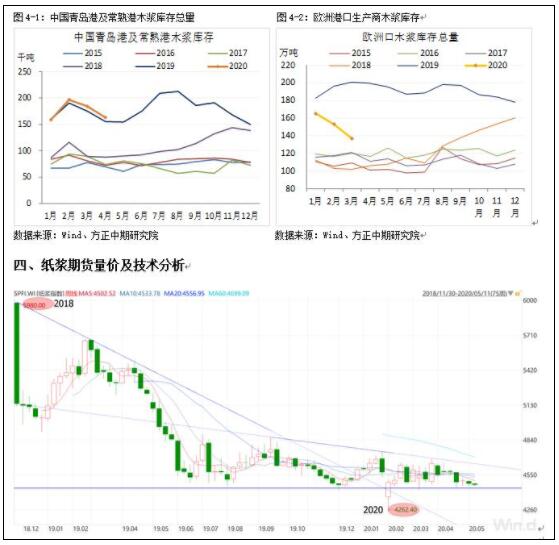

二、纸浆供应下降并不明显 需求则维持低位 (一)供给阶段性下降 但总量依然宽松 海外疫情出现至今,市场对资源国大宗商品供应减少的预期较强,但除了少数国家如南非锰矿发货阶段性下降外,澳洲、巴西等国商品出口较为稳定,铁矿石发货还增至年内高点。纸浆发运受影响并不明显,从主要产浆国发运数据看,4月智利针叶浆出口中国11.2万吨,环比增加72.99%,同比增加7.2%,阔叶浆出口13.33万吨,环同比分别增加62%和45%。3月加针出口中国16.5万吨,环同比分别减少17.9%和29.2%,加针3月减产比较明显,4-5月检修持续因此低供应或维持。巴西4月阔叶浆出口中国50.43万吨,环比增加1.2%,同比小幅下降,从发货量看巴西尚未受到疫情影响。美国3月出口中国针叶浆11.22万吨,同比减少6.9%,环比增加3.4%。海关数据显示,4月中国纸浆进口量251万吨,环比减少6.2%,同比增加19.2%,4月进口量环比虽有回落依然较高,而木浆3月进口量未268万吨,同比增幅较大。因此,海外需求减少将加剧中国木浆供应的压力,后期若加针复产国内木浆累库压力也将增加。 (二)需求持续下滑 短期改善空间不大 海外疫情在3月以后开始加速扩散,对经济活动影响也在加剧。4月国内疫情虽基本受控,复产复工加速,但从成品纸需求看,改善并不明显,卓创资讯统计的数据显示,铜版纸及双胶纸价格下跌700元和300元,白卡纸价格也下跌300元/吨,经销商及纸企以消化库存为主,铜版纸订单下降,纸厂开始减产。双胶纸方面,学校开学出版社进行招标,但竞争较为激烈,下游印厂对原纸采购并不积极。从统计局数据看,3月中国机制纸产量为1045.6万吨,同比减少0.15%,考虑到4-5月铜版纸减产,预计纸产量也将回落。生活用纸疫情期间表现较好,但进入4月价格开始回调,市场疲态尽显,浆价下跌后纸厂盈利情况较好,因此5月预计仍有下跌空间,纸厂也意图通过降价增加出货。 海外纸厂受疫情影响停产增加,Domtar决定自5月5日起对Hawesville工厂采取减产措施,预计减少83,000吨未涂布印刷书写纸供应,复产时间预计在6月和8月,4月6日Domtar已关停了旗下Kingsport和Ashdown两家纸厂,计划停产3个月,预计减少未涂布文化纸144,000吨。21日Sappi Europe暂停了比利时Lanaken纸浆和造纸厂7号纸机,以应对印刷纸需求下降,持续时间未知。20日加拿大Paper Excellence将不列颠两家造纸厂的停产时间延长至夏季中旬。 综合看,4月由于国外疫情进入高峰,成品纸需求下滑的压力增加,纸厂检修停产导致木浆需求下降,随着欧洲疫情见到拐点并加速复工,情况或有改善,但防控压力仍在,因此需求很难快速回升,同时美国及新兴国家疫情依然严峻,因此中国以外地区成品纸及木浆需求在5-6月环比改善空间有限。国内需求逐步释放,但6月文化纸及白卡将迎来淡季,不应过于乐观。 三、库存环比回落 但主动去库或将持续 国内主要港口4月木浆库存继续回落,4月底青岛港(601298,股吧)及常熟港库存总量为163万吨,环比减少21万吨,同比增加7万吨,相比年后高点下降34万吨,国内库存仍在高位。欧洲3月港口木浆库存总量降至136.8万吨,环比减少16.3万吨,同比减少64.1万吨,相比国内欧洲库存降幅明显,已接近历史正常区间。欧洲库存减少或源自需求下降后,发往中国的木浆增加,全球生产商阔叶浆库存再次大幅回升,加针供应阶段性减少,但长期维持低位的可能不大,而美国及欧洲木浆发货正常,因此5月国内木浆库存货再次增加。从库存周期看,疫情发生前主动去库已接近尾声,开始向主动补库过度,但疫情打乱了造纸行业的库存周期,木浆在二季度或进入被动补库及主动去库阶段,浆价上涨面临压力。

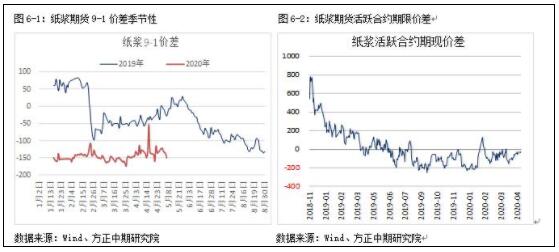

技术上看,纸浆期货指数自2019年9月开始走出三角形整理形态,成交缩量,结合纸浆期货价格所处历史低位的情况,后期是否能向上突破,即形成底部三角形态,值得关注。当前仍需关注指数在4400-4440元支撑,若跌破支撑位,则形态可能打破,需要关注前低4260元支撑位表现。而若能在支撑位企稳,并放量突破三角形上边界,纸浆有望出现一轮上涨,但幅度也较为有限。 五、价差及套利策略

纸浆期货继续维持远月升水结构,1/9价差在150元附近,由于现货需求低迷,注册仓单量较高,因此临近交割05合约面临较大压力,最低跌至4340元。因此在供需情况未显著改善前,纸浆将维持反套的结构,但交割前交易空间有限。同时,若远月升水逐步走平,纸浆期货有望结束熊市。

国内期限基本平水,加针价格较高,银星含税4430-4450元,折盘面约在4500元/吨。而外盘报价上涨,内外价差也相应扩大,银星5月报盘600美金,若考虑返点及实际成交价格会有浮动,折人民币价格在4680元/吨,升水国内现货130元,同样升水盘面。但涨价落地情况未知,不同纸厂可能会有分化,因此实际进口价格可能会低于4680元,但外盘价格还是相对较高,进口利润未能打开,或影响进口量。而在期货贴水外盘较大的情况同时国内期限已基本平水的情况下,可以考虑在支撑位4400-4440元买入09合约备货,提高资金使用效率。

|