|

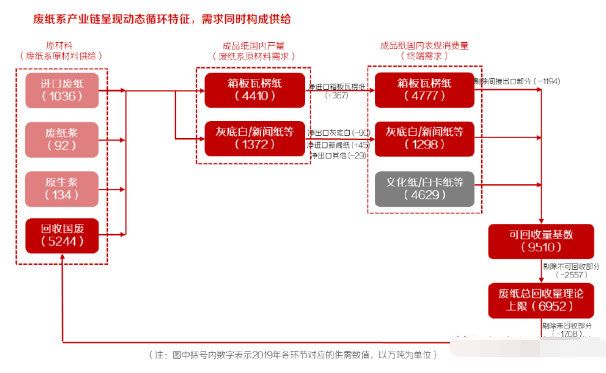

众所周知,外废政策如期执行,预计2020底中国将基本实现外废零进口,造纸行业原材料结构或将发生重大变化。进口废纸作为中国造纸原材料中的重要组成部分,2016-2019 年进口废纸占中国纸浆总消耗量的比重分别达24%、21%、16%、10%。2017年以来中国废纸进口政策持续收紧,一系列进口废纸相关改革措施陆续出台,根据2018年6月24日国务院公布的《中共中央国务院关于全面加强生态环境保护坚决打好污染防治攻坚战的意见》,2020年底中国将基本实现外废零进口,根据目前的情况来看,预计外废政策将如期执行。 受废纸进口政策调整影响,2017 年至今废纸进口量逐年收缩,2017年、2018年、2019年中国废纸进口量分别达2572、1703、1036万吨,同比下滑10%、34%、39%。推测2020年进口废纸将持续减量至600万吨,直至2020 年底基本实现零进口。假设预留新闻纸所需外废原材料,预计2021 年及以后每年的外废进口量将保持在200万吨左右。未来中国造纸行业原材料结构中,进口废纸的比重逐年减小,国废及木浆占比有望逐步提升。 聚焦废纸系产业链原材料环节,预计2020-2021年废纸系原材料供需将整体处于紧平衡状态,而终端需求回暖、国废回收率受限将成为短期内打破此种平衡、促成废纸缺口显现的关键要素。进口废纸作为废纸系原材料供给端的重要组成部分,伴随外废政策如期执行,预计2021年外废进口量相比2019年将下降836万吨至200万吨;由此带来的高品质纤维缺口将由进口废纸浆、原生浆、国废等替代纤维填补,由于废纸浆、原生浆布局未来投产规模有限,国废供给量受国废回收率制约,未来废纸系原材料存在供给边界,因此未来1-2年废纸缺口会否出现将与废纸总需求量的走向直接相关。 需求端,废纸总需求量受箱板瓦楞纸终端需求影响较大,与经济活动高度相关,经历了2018年下半年终端需求显著下滑、2019年小幅回暖后,2020年年初以来疫情对全球经济带来的冲击,再一次导致废纸系原材料总需求整体回落。站在当前时点展望未来1-2年,受进口废纸浆、原生浆以及进口成品纸等海内外自建项目投产节奏影响,在需求端偏弱、供给端存在约束的情形下,若2020年全年箱板瓦楞纸需求相较2019年降幅在5%以内,则废纸缺口将有望显现;若2020年需求较弱,但2021年箱板瓦楞纸需求量相比2019年增长超过5%,则废纸缺口亦将有望于2021年显现。据此预计2020-2021年废纸系原材料供需将整体处于紧平衡状态,而终端需求回暖、国废回收率约束将成为打破平衡、决定废纸缺口会否显现的关键变量。 未来1-2年,商品废纸浆、国废价格有望于需求旺季迎来上涨。终端需求变化、国废回收率约束是决定未来1-2年废纸缺口会否显现的关键要素,整体而言: 箱板瓦楞纸需求对废纸需求端的影响程度大于对供给端的影响,因此当终端需求回暖带来废纸总需求增长时,预计废纸总供给增速将不及废纸总需求增速,废纸缺口将显现,且伴随终端需求增速提升、废纸缺口将进一步扩大,终端需求回暖将成为加剧废纸供需紧张的“反馈放大器”。 当废纸供给端国废回收率提升受限时,废纸缺口在需求较弱的情形下仍有可能显现,2020年春节复工后,国废价格因供给端回收率受限导致的快速上涨即是例证。由此可见,需求回暖将是短期内打破废纸系原材料供需紧平衡、导致废纸缺口显现的关键原因,如若国废回收率提升受限,也将在短期内造成废纸供需紧张的局面出现。因此,在年内需求旺季这一需求改善的窗口期,商品废纸浆、国废价格均有望迎来阶段性上涨。 基于废纸系产业链动态循环视角,需求回暖情形下,2020-2021年废纸缺口有望出现 废纸系产业链具备动态循环特征,废纸系原材料总需求量受箱板瓦楞纸等成品纸消费量的影响发生变化,与此同时,这些成品纸又构成了废纸系产业链的供给原材料,也即意味着需求同时构成供给。针对国废总回收量上限的测算均以2019年国内纸及纸板消费量为基数,即假设2021年相比2019年需求不再下滑,由此得到2021年国废总回收量最多达5562万吨。然而,考虑到中国的废纸循环周期较短(国废价格快速上涨时,从纸箱消费到废纸回收、再到纸箱的生产,整个过程仅需3-4个月),终端需求下滑带来箱板瓦楞纸产量下降、废纸总需求量下滑的同时,可用作造纸原料的国废回收量也会相应减少,未来国废总回收量的上限值也将相应下降。即需求影响供给。

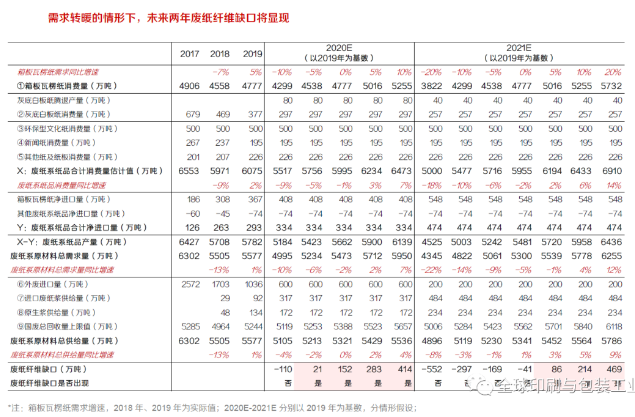

因此,后文进行未来1-2年废纸系原材料供需预测时,国废总回收量上限值将跟随废纸总需求量的变化而相应调整。考虑到文化纸、生活用纸等纸种需求相对稳定,以箱板瓦楞纸为主的包装纸需求受宏观经济影响较明显,因此在其他条件不变的情况下,我们将仅考虑箱板瓦楞纸消费量的变化,其他纸种消费量假设保持不变(其中,富阳地区灰底白板纸产能腾退的部分将由白卡纸完全替代,总量维持不变),由此计算得到各类需求增速下的国废总回收量最大值。也即是说,基于动态循环的视角,当终端需求波动导致废纸系原材料总需求量(后文简称“废纸总需求”)变化的同时,也将影响国废回收量上限值、进而影响废纸系原材料总供给量的大小。 1、2020-2021年废纸系原材料供需紧平衡,废纸缺口将于需求回暖时显现 预计2020-2021年废纸系原材料供需将整体处于紧平衡状态,废纸缺口显现的具体时点与需求相关。分别针对废纸系原材料总供给和总需求进行详细拆解: ·供给端,废纸总供给量=外废进口量+废纸浆供给量+原生浆供给量+国废回收量,伴随进口废纸逐年减量,废纸浆、原生浆以及国废作为进口废纸的替代品,存在供给边界。外废政策将如期执行,2021年中国将基本实现外废零进口,假设预留新闻纸原材料所需,预计2021年外废进口量相比2019年将下降836万吨至200万吨,高品质纤维缺口亟待补充。然而,作为外废纤维的首要补充途径,废纸浆主要通过海外布局实现,未来两年预计释放产能约360万吨,供给相对有限;添加原生浆是纸企应对高品质纤维短缺问题的另一重要举措,预计未来两年原生浆将新增100万吨供给量,供给量同样存在约束;国废供给量即国废总回收量,与国废回收水平直接相关,推测2019年国废回收水平已达理论上限的75.4%;参考日本废纸回收率的提升历程,预计中国该过程也将逐步推进,假设2020年、2021年国废回收水平将分别提升至其理论上限的77.5%、80.0%,得到各年对应的国废回收量上限,进而得到各类需求增速下的废纸总供给量上限。 ·需求端,废纸总需求量=①废纸系纸品消费量-②废纸系纸品净进口量。其中:①废纸系纸品消费量受箱板瓦楞纸终端需求影响较大,考虑到疫情影响下未来需求变化不确定较高,这里以2019年箱板瓦楞纸消费量为基数,按照不同增速区间分情形假设2020-2021年箱板瓦楞消费量的大小,并假设除灰底白板纸产能腾退带来的废纸需求量减少外,其他废纸系纸品需求量稳定;②废纸系纸品净进口量增长空间有限,2020-2021年箱板瓦楞纸净进口量将新增约181万吨,其余废纸系纸品净进口量平稳。 综合废纸供需端变化,我们预计未来1-2年废纸系原材料供需将整体处于紧平衡状态;若需求转暖,则供需紧平衡状态将被打破,废纸纤维缺口将显现: ·基于定量测算的角度,若2020年箱板瓦楞纸需求量相比2019年同比降幅小于5%,则废纸总供给量上限值将无法满足废纸需求量,废纸缺口将于2020年出现;若2020年废纸缺口未显现,但2021年需求回暖情形下,箱板瓦楞纸需求量相比2019年增长超过5%(即相比2020年同比增长10%以上),则废纸总供给量上限值将无法满足废纸需求量,废纸缺口最迟将于2021年出现。 ·考虑到现阶段海内外疫情影响下内需消费、出口贸易尚未回暖,箱板瓦楞纸下游需求短期仍延续弱势,预计2020年箱板瓦楞纸需求量同比增速将大概率处于负增长区间;若全球疫情控制得力、需求逐步回暖,预计2021年箱板瓦楞纸需求量同比将恢复正增长,具体幅度则取决于全球宏观经济的恢复程度。基于以上原因,未来1-2年废纸系原材料供需或将整体处于紧平衡状态,需求转暖的情形下,废纸纤维缺口或将显现。

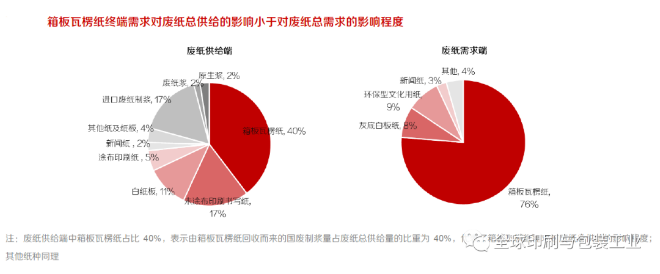

2、箱板瓦楞纸终端需求是主导废纸系原材料供需关系的“反馈放大器” 箱板瓦楞纸的需求与经济活动相关性较强,其亦是所有纸种中需求波动最大的品类。由于箱板瓦楞纸终端需求对废纸总供给的影响小于对废纸总需求的影响程度,因此当其他条件不变时,若箱板瓦楞纸的终端需求增加,则废纸总供给增速将不及废纸总需求增速;同样地,若箱板瓦楞纸的终端需求减少,则废纸总供给的降幅将不及需求的降幅,即终端需求将成为主导废纸供需关系的“反馈放大器”。 ·废纸供给端,受箱板瓦楞纸需求影响的部分占比约40%:根据测算,2019年国废回收量的理论上限值约为6952万吨,其中箱板瓦楞纸的回收量理论上限值约3475万吨,即国废回收量中约有50%的部分由箱板瓦楞纸终端需求变化而变化;当前国废占废纸系原材料结构的比重约79%,因此废纸供给端受箱板瓦楞纸需求影响的部分占比约40%(=79%*50%)。 ·废纸需求端,受箱板瓦楞纸需求影响的部分占比约76%:由于箱板瓦楞纸产量占废纸系纸品产量比重达76%,也即意味着废纸需求端受箱板瓦楞纸需求影响的部分占比达76%,显著高于供给侧占比。 ·箱板瓦楞纸需求对废纸需求端的影响程度大于对供给端的影响:当终端需求较佳带来废纸总需求增长时,预计废纸总供给增速将不及废纸总需求增速,废纸缺口将显现,且伴随终端需求增速提升、废纸缺口将进一步扩大,终端需求将成为导致废纸供需紧张的“反馈放大器”;当箱板瓦楞纸需求较弱导致废纸总需求下降时,废纸总供给降幅将不及废纸总需求降幅,废纸供给充足,废纸缺口则将未能显现。例如,若箱板瓦楞纸需求同比增长10%,由于废纸供给和需求端受其影响的部分占比分别为40%、76%,则其他变量一定的情况下,废纸总供给量、废纸总需求量将分别增加4%、8%,废纸新增供给增速不及需求增速,废纸缺口将显现;反之,若箱板瓦楞纸需求同比下滑10%,则其他变量一定的情况下,废纸总供给量、废纸总需求量将分别下降4%、8%,废纸供给降幅不及需求降幅,废纸供给相对充足、供需缺口未能显现。

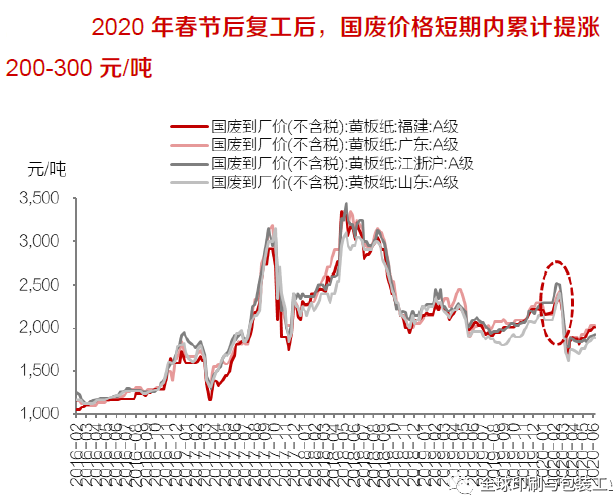

3、国废实际回收率是制约废纸供给量、影响废纸系原材料供需关系的另一重要因素 若供给端国废实际回收率受限,则将一定程度削弱需求对于废纸供需关系的影响,即便需求较弱,废纸缺口也将有可能显现。国废作为废纸原材料供给端占比最高的原材料,其供给量上限受各纸种消费量和国废实际回收率同时制约,若国内废纸回收率提升受限,则废纸原材料供给边界或将进一步下降,导致废纸总供给增速降幅大于需求降幅,即便在需求较弱时废纸缺口也有可能显现。2020年春节后复工以来,国废价格在较短时间内快速提涨200-300元/吨,箱板瓦楞纸同期上涨400-600元/吨,其原因即在于,疫情影响下国废回收率受限导致的废纸供需紧张。 原材料供给端,因拾荒者及个体回收商受疫情影响暂未返工、打包站延期复工等因素影响,国废回收率短期内大幅下降,废纸供给增速显著下滑;原材料需求端,受疫情影响,箱板瓦楞纸终端需求与国内消费相关的部分受到较大程度抑制,与此同时,口罩、消毒液等疫情相关的行业短期需求大幅增长,部分抵消了由于消费停滞带来的需求下滑,由于原材料供给的收缩程度大于需求,导致废纸缺口显现,国废价格因此上涨。由此可见,国废实际回收率是制约废纸供给量、影响废纸供需关系的另一重要因素,若国废回收率受限,或将导致废纸总供给增速不及需求增速,废纸缺口将显现。

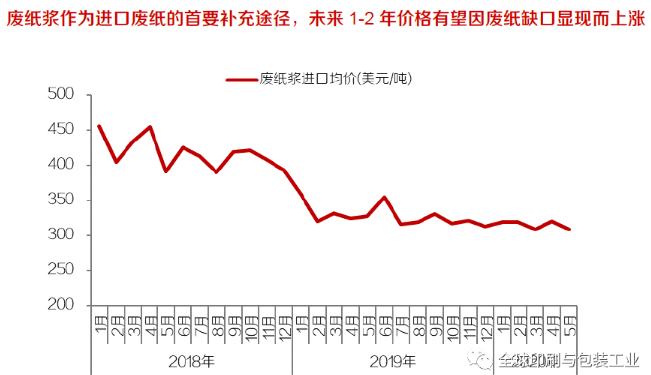

总结而言,箱板瓦楞纸终端需求、国废回收率是影响未来废纸系原材料供需的两大关键变量,在年内需求旺季这一需求改善的窗口期,废纸缺口将大概率显现。①需求旺季阶段,由于进口成品纸增量有限,废纸系原材料总需求量将相应增加;在原材料存在供给边界的情形下,由于废纸系原材料供给端对箱板瓦楞纸终端需求的依赖小于废纸需求端对其依赖的程度,当终端需求同比增加,预计废纸供给增速将不及需求增速,废纸缺口将大概率出现。②若该时间段内废纸供给端国废回收率提升受限,则废纸缺口亦有可能显现。 废纸浆作为进口废纸的首要补充途径,市场价有望因废纸缺口显现而上涨 作为高品质外废纤维的首要补充途径,废纸浆市场价有望因废纸缺口显现而上涨。与国废相比,废纸浆纤维质量较优、具备成本优势,是进口废纸的首选替代品。伴随进口废纸逐步减量,2018年、2019年中国废纸浆进口量分别增加至30万吨、92万吨,未来国内纸企海外布局产能逐步释放,预计2020年、2021年废纸浆全年供给量将分别达317万吨、484万吨,存在供给约束。 按照来源不同,纸企进口废纸浆可分为自海外供应商处采购、海外收购后改建以及海外自建三类;其中,自海外供应商处采购的废纸浆以商品形式参与流通,纸企采购成本与废纸浆市场价波动情况直接相关;收购改建、自建废纸浆成本则主要受外废原材料价格影响,并不依托于废纸浆市场价波动而产生较大变化。当前商品废纸浆进口均价约309美元/吨(2020年3月价格),若未来1-2年终端需求回暖、废纸系原材料缺口显现,废纸浆作为废纸供给端重要的组成部分,其市场价格有望因供需紧张而上涨,自供应商处采购的商品废纸浆进口成本或将相应提升,自建废纸浆相比外购商品废纸浆的成本优势或将进一步扩张。

未来1-2年国废价格有望于需求旺季迎来上涨 国废价格走势取决于其自身的供需关系,终端需求变化与国废回收率是影响其供需格局的两大关键要素。 ·供给端,国废供给量即国废总回收量,与国废回收水平直接相关,若国废回收率提升受限,国废供给增速或将不及需求增速,进而导致国废供需紧张;需求端,国废需求量=①废纸总需求量-②其他废纸系原材料供给量,其中:①废纸总需求量由国内废纸系纸品产量直接决定,即废纸系纸品消费量中难以被进口成品纸满足的部分,由箱板瓦楞纸终端需求主导,受内需、出口影响程度较高,存在不确定性;②其他废纸系原材料供给量,即进口废纸、废纸浆、原生浆等高品质纤维供给量之和,伴随进口废纸逐年减量,若废纸浆、原生浆等高品质替代纤维供给量增加幅度不及废纸进口量下降幅度,需求转暖的情形下,国废替代性需求将相应增加,或将触及供给边界,国废缺口或将显现,国废价格即有可能上涨。 ·复盘国废价格表现,2016年以来国废价格的两轮周期顶点分别出现于2017年10月、2018年5月底至7月初,供需紧张的情况下价格均上涨至3000元/吨以上。2016年以来,国废价格两轮显著上涨分别出现于2017年8-10月、2018年5月底至7月初。 ·2017年8月起,旺季因素叠加进口废纸减量预期,国废价格出现较大幅度上涨,由8月初的2000元/吨上涨至3150元/吨,10月中下旬受终端需求下滑、废纸贸易商去库存等因素影响,国废价格显著回落。 ·国废价格第二轮显著上涨出现于2018年上半年,外废进口量减少,国废原材料需求增加,国废价格由年初2100元/吨上涨至3300元/吨。其中,5月涨价提速主要是受到了美废政策收紧后废纸进口量大幅下滑的影响,加剧了国内废纸供应紧张的局面,国废价格快速提升。2018年6月起箱板瓦楞纸终端需求不及预期,并通过成品纸传导至上游国废原材料需求,进而导致国废价格自7月初开始下跌,8月小幅上涨后继续回落。

未来1-2年需求改善的情形下国废替代性需求增加,或将触碰供给边界,国废价格有望阶段性上涨至2500元/吨以上。未来1-2年,伴随进口废纸持续收缩,需求回暖的情形下,废纸总供给增速或将不及废纸总需求增速,废纸短缺将有望出现。在国废供给量存在上限的情形下,废纸短缺将导致国废替代性需求增加,国废价格有望因供需紧张而上涨。 参考最近两轮周期的价格表现,供需紧张的情况下国废价格均上涨至3000元/吨以上;结合疫情对于内需消费、出口贸易的综合影响,若未来1-2年需求回暖,预计国废价格或将因废纸缺口的出现而上涨至2500元/吨以上,价格拐点出现的具体时点与需求表现直接相关:若2020年四季度箱板纸传统旺季需求显著回暖,则国废价格有望于2020年出现阶段性上涨;若需求推迟至2021年转暖,该逻辑亦将有望于2021年兑现。如若进口废纸、废纸浆、原生浆等替代纤维短期内供应量受限,或将进一步加剧废纸供需紧张的局面。

|