|

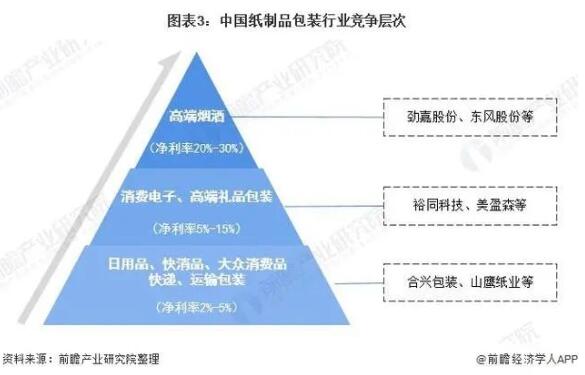

1、中国纸制品包装行业竞争层次 近几十年来,新型包装材料特别是塑料包材与容器在食品、饮料、工业品和日用品等的包装中得到越来越广泛的应用,纸包装市场形成相当大的冲击,但纸类在各种包装材料中的首要地位仍不可动摇。目前国内行业的龙头企业主要有裕同包装、合兴包装、山鹰纸业等。

纸包装市场按照利润率和规模体量呈现金字塔状:金字塔最底层的是工业包装及低端商业包装,规模体量最大,原材料以箱板、瓦楞为主,结构简单个性化程度低,多用于低客单价的日用品、快消品、快递包装以及部分高客单价但体积较大的商品(如家电),净利润水平约在2%~5%;中高端商业包装主要以白卡纸、白板纸等材料为主,印刷精美、结构复杂、设计附加值高,主要用于高客单价、小体积的商品,如消费电子、高端白酒、精品烟盒、高端礼品,其中消费电子包装净利率多在5%~15%,烟酒包装净利润率可达20%~30%。

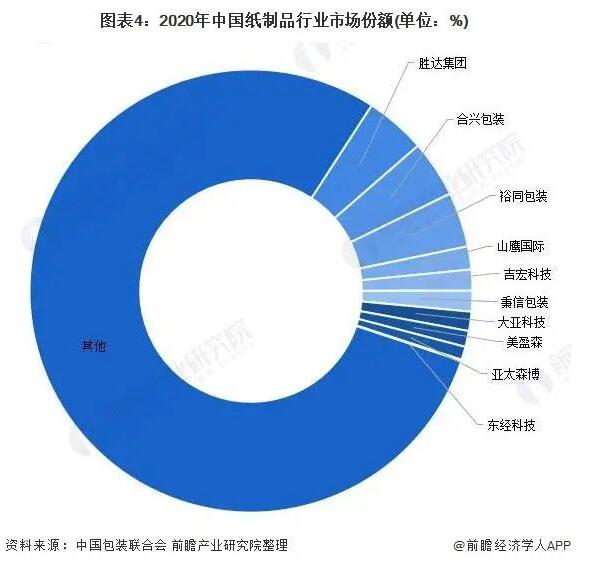

2、中国纸制品包装行业市场份额 根据中国包装联合会发布的“2020年度中国包装百强企业排名”,在纸包装行业中,胜达集团有限公司收入最高,市场份额为4.43%;合兴包装排名第二,市场份额为4.16%;裕同包装排名第三,市场份额为4.00%。

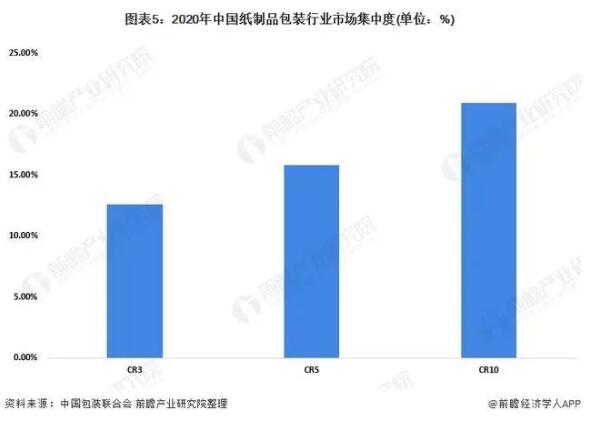

3、中国纸制品包装行业市场集中度 我国纸包装行业中小企业占比超60%,CR5市场份额仅为15%左右,CR10仅为20%左右。竞争格局分散主因:行业人力密集,印刷设备虽具备一定的资本壁垒,但中小厂商凭借低廉的人工成本仍可存活,行业进入门槛仍然较低;产品对运输成本敏感,存在100-150km 运输半径,导致中小厂家区域割据;下游需求来自消费电子、烟、酒、化妆品、保健品等多个行业,需求分散导致行业发展初期集中度难以提高。

4、中国纸制品包装行业企业布局及竞争力评价 在中国纸制品包装行业的上市公司中,山鹰纸业、裕同包装、美盈森等业务布局最广,布局区域覆盖全国级海外。其他上市企业业务布局大部分集中于特定区域。

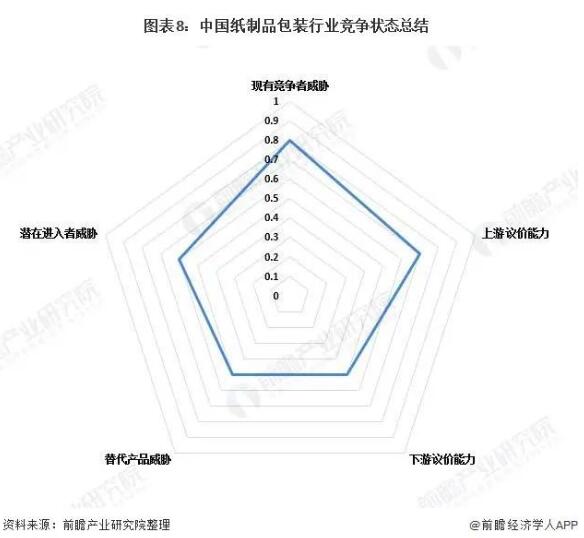

5、中国纸制品包装行业竞争状态总结 从五力竞争模型角度分析,目前,国内低端纸制品包装企业由于企业规模小,技术实力差,产品档次较低,产品同质化现象严重,相互竞争激烈。 纸制品包装行业总体呈现行业“上游集中,下游分散”的特点,上游造纸行业集中化程度比较高,玖龙纸业等大型企业占领了大量市场份额,面对其下游客户、供应商时议价能力较强,容易将废纸、煤、淀粉等原材料的价格风险转嫁给下游包装企业。下游行业覆盖面广,几乎所有的消费品制造业都需要包装企业作为供应链配套环节,传统经营模式下纸制品包装行业几乎不存在对某特定下游行业的依赖。 从进入壁垒和行业吸引力两方面对潜在进入威胁进行了分析,认为随着我国纸制品包装行业标准的提高与竞争层次的上升,我国纸制品包装行业进入壁垒相应提高,但是另一方面,知名企业取得的巨大成功所带来的诱惑,也使得许多企业跃跃欲试,行业吸引力仍然较强。

注:以上数据参考前瞻产业研究院《中国纸制品包装行业市场前瞻与投资战略规划分析报告》。

|