|

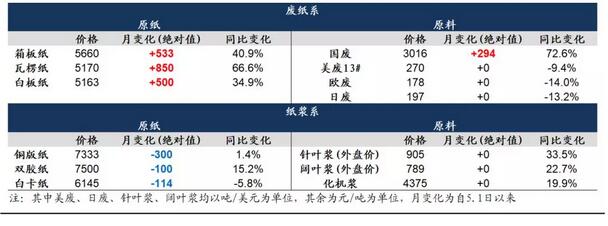

最近,海关总署对美国进口废物原料的风险预警,外加第十二批进口废纸额度仅2.33万吨,给原本不稳定的废纸市场带来“曙光”。东吴证券分析,国废在政策引导下将成稀缺资源,价格上涨之势可能难以扭转。 国废难改紧缺之势,龙头纸企长期受益 美废限制刺激供需矛盾,箱板瓦楞纸价淡季创新高。此前于5月2日,海关总署发布了对美国进口废物原料的风险预警,对美废原料加强开箱检查力度(实施100%开箱及检验检疫)的同时,规定中国驻北美的商检人员在5月4日开始的一个月内不再承担进口废物原料装运前检验。 由于5月正是包装纸需求由淡转旺的时间节点(5月进入端午节备货期、随后6月中至7月需求较淡、8月下半月进入中秋节等备货高峰期),叠加4月以来废纸产业链的库存水平已经降至底部(下游需求回暖但中间经销商环节期待淡季跌价备货意愿较差),美废限制政策直接导致在供给短缺的催化下,国废价格及箱板瓦楞纸价格大幅上涨创淡季新高。 图表1:5月以来纸价变动情况总览(单位:元/吨)

数据来源:Wind资讯,东吴证券研究所 外废进口趋紧难改,国废资源属性凸显 废纸是我国箱板、瓦楞、白板纸的主要生产原料,且随着包装纸需求的持续增长,我国废纸的消费量也呈现刚性上升的态势。历史情况来看,一般来说我国国废的使用比例占比废纸总量的2/3、外废使用比例则占比1/3左右(其中美废的使用比例占比外废总量的约1/2)。 18年我国严控固体废物进口,尤其是针对废纸领域开始实施含杂率不高于0.5%的进口新政,促使世界各国对废纸出口方案进行了深度调整,外废的进口量或将长期递减。据5月15日的《日本经济新闻》报道,日本的废纸贸易商已经连续3个月决定放弃出口废旧瓦楞纸至中国,欧洲各国也在将“可回收资源”出口加速向东南亚进行转移。我们认为,在外废进口递减的过程中,国废的资源属性将持续凸显,价格向上之势难以扭转。 图表2:历年废纸消费量总览(单位:万吨)

数据来源:Wind资讯,东吴证券研究所 “政府发糖”逻辑不变,前12批次管中窥豹 第12批次的外废配额发放,实际仅1家纸企获得2.33万吨新增配额。我们认为,环保部对于造纸产业原料端的约束(废纸进口“质”、“量”的双重管控)是本轮造纸龙头高盈利的核心,再次强调在政策态度指引下国废逐渐成为稀缺资源,上游国废的议价能力及利润空间逐渐增强。 短期来看,内外废价差或继续扩大,使得玖龙纸业、理文造纸、山鹰纸业等具有外废额度的废纸系龙头充分享受内外废价差红利(18年前12个批次中玖龙纸业32.17%、理文造纸15.36%、山鹰纸业10.94%,份额比例均有提升)。长期来看,在国内和海外充分布局兼具资金实力的造纸龙头在本轮洗牌中有所获益。 图表3:配额发放情况一览(单位:万吨)

数据来源:中国固废化学品管理网,东吴证券研究所 就本轮涨价来看,我们坚持美废新政vs.含杂率不超过0.5%并无差异,均将通过废纸原料的约束提升行业标准,同时加速行业洗牌,而最终的受益者将为原料资源获取能力较好兼具资金实力的龙头企业。从目前造纸龙头在国内外布局、原料资源获取、资金实力比较来看:我们认为玖龙纸业、理文造纸、太阳纸业在海内外布局方面持续领跑;玖龙纸业、理文造纸、山鹰纸业的废纸原料资源获取能力较强;而玖龙纸业、理文造纸、太阳纸业则在资金实力上具有较强优势 图表4:龙头纸企的现金流和资产负债率(单位:亿元)

数据来源:Wind资讯,东吴证券研究所 图表5:各龙头纸企产能布局

数据来源:公司公告,东吴证券研究所 从17年至今原料和纸价走势来看:17年度上半年随着原纸行业的供需景气上行,纸价涨幅超过原料成本,纸企的单吨盈利普遍向上;17年下半年及18年一季度,在原料成本均大幅上涨的背景下,纸企龙头由于自身获取和自给原料的能力得到成本红利,从而获取超越行业的增长。 图表6:龙头的产能和单吨盈利表现(单位:百万元/港元、万吨)

|