|

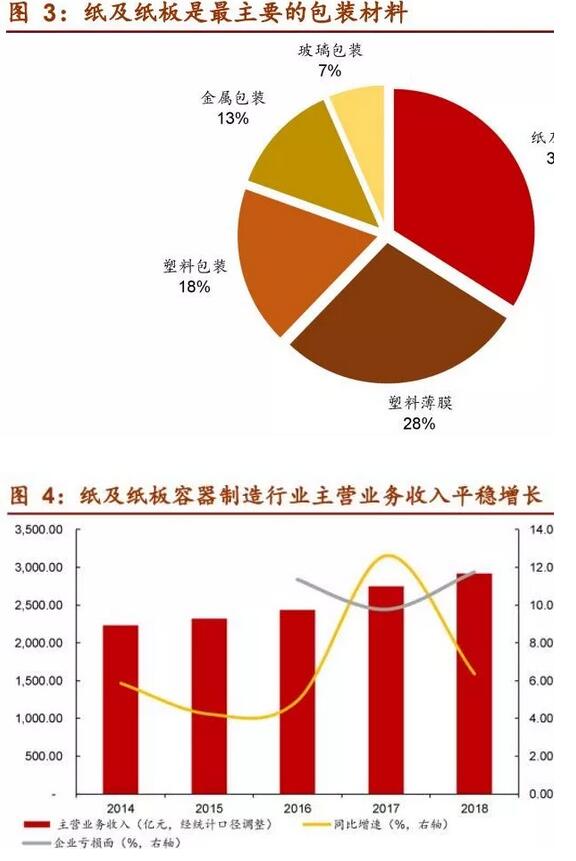

导语:纸包装行业作为包装领域的第一大分支,近年来行业收入规模实现了良好的增长。但是以利润总额和企业规模为指标衡量,小型包装企业仍然是国内包装企业的主流,行业集中度提升的空间广阔。 为何我国纸包装市场规模庞大,行业却很分散? 纸包装行业作为包装领域的第一大分支,近年来行业收入规模实现了良好的增长。2018年,纸及纸板容器行业实现主营业务收入2,919.05亿元,同比增长6.35%;2013年至2018年复合年均增长率为6.75%。从数量上看,由于受到贸易摩擦等不确定性的影响导致工业产品出口增速下滑的影响,近年来瓦楞纸箱的产量增速放缓,2018年瓦楞纸箱产量下滑3.99%至2,733.46万吨,但中国仍是全球最大的瓦楞纸生产及消费国。根据国际瓦楞纸箱协会的预测,亚太地区瓦楞纸市场需求的增速将领跑全球,其中中国和印度是增量的主要来源。预计在未来几年内,以瓦楞纸箱为代表的纸及纸板容器行业仍然有稳健的增长空间。

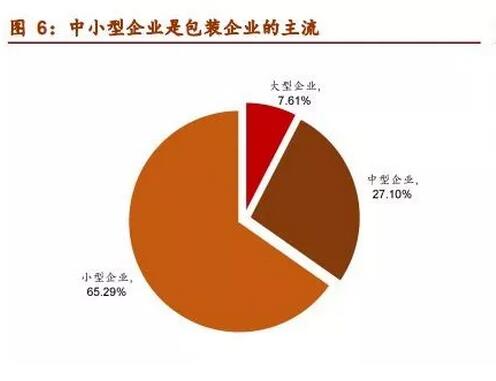

尽管我国纸包装行业市场规模总量大,但是与发达经济体相比,我国纸包装行业呈现出明显的行业分散、集中度低的竞争格局。经过多年的发展,我国包装企业由少到多、由小变大,但是以利润总额和企业规模为指标衡量,小型包装企业仍然是国内包装企业的主流,占比达到65.29%,中小型企业的合计占比达到92.39%。龙头企业合兴包装、美盈森2018年营业收入分别为100.24亿元、31.48亿元,市场占有率分别为3.43%、1.08%,合计市场占有率为4.51%。

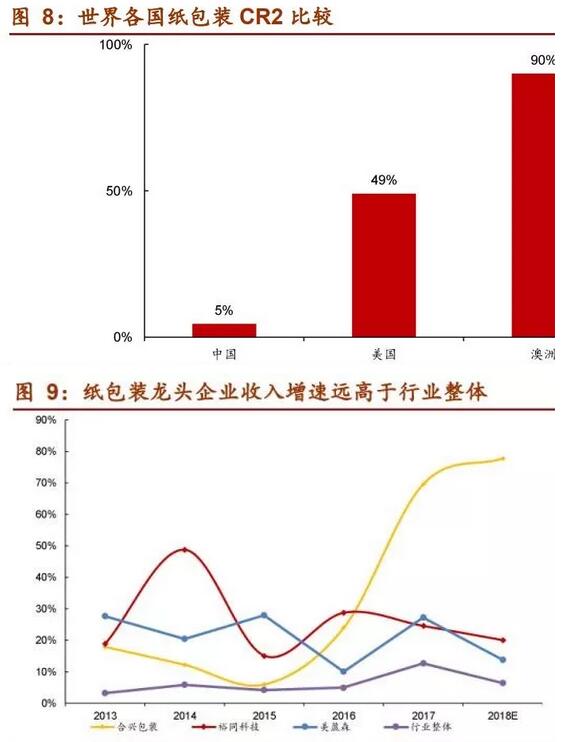

国内中小企业占据绝大部分市场的现象由三个原因导致: (1)行业进入门槛较低:由于纸包装行业呈现区域性特点,地方性小企业依靠相对低廉的价格和较强的本地订单获取能力拓展业务空间,大量三级厂通过外购纸板、小型设备制箱的方式进行生产。由于小型设备需要的资金和技术门槛较低,行业中大量小型企业长期存在并占据大部分市场份额。 (2)长期以来小企业存在一定的成本优势:在环保趋严和实施供给侧改革前,上游箱板瓦楞纸行业存在大量小企业,小纸箱厂通过小纸厂采购质量标准相对较低的低价纸品实现了成本优势。 (3)行业中大量小批量、个性化的订单为小型设备的生产使用提供的便利,较小运输半径为本地化运营的小企业提供一定的订单获取优势。 纸包装行业集中度提升是大势所趋 与我国纸包装行业分散的竞争格局不同,发达经济体的纸包装行业高度集中。根据世界包装组织的统计,美国前五大纸包装企业的市场占有率约为70%,前两大纸包装企业的市场占有率约为49%,而澳洲前两大纸包装企业的市场占有率达到了90%。与之相比,我国前两大纸包装企业(合兴包装、美盈森)的市场占有率仅为4.5%左右,行业集中度提升的空间广阔。近年来,我国纸包装企业的市场集中度已经有显著的提升,纸包装龙头企业的收入增速远高于行业整体收入增速,表明市场已经呈现出快速向头部企业集中的趋势。

1.外延并购是美国纸包装行业集中度提升的主要路径 行业从分散到集中并不是一蹴而就的,以美国为代表的主要发达经济体在历史上都经历了市场从分散到集中,单厂生产规模从小到大的过程。以纸包装中规模最大的分支瓦楞纸箱和纸板市场为例,2000年时美国共有生产瓦楞纸箱及纸板的企业687家,单个工厂的产量为6,716.89万平方米;到2016年瓦楞纸箱及纸板生产企业家数减少到465家,企业数量减少近三分之一;单个工厂产量提升至9,383.20万平方米,单个工厂产量提升39.70%。

并购是美国纸包装行业集中度提升的主要路径之一。国际纸业(IP.N)是一家业务遍布全球的造纸和包装行业公司,公司全球总部位于美国田纳西州孟菲斯市,在全球24个国家拥有约59,500名员工,客户遍布世界各地。国际纸业的主要业务包括非涂布纸、工业包装、消费品包装及北美分销业务部等,同时在纸浆、林业方面有所布局。 2018财年,国际纸业实现营业收入233.06亿美元,实现归母净利润21.63亿美元,规模位居全球上市造纸企业之首。纵览1898年国际纸业合并设立至今的发展历程,尤其是20世纪90年代至今的发展历程,外延式并购是其包装业务得以发展壮大、实力增强的重要驱动力。 国际纸业工业包装销量同比增速较高的年份,大多都有大笔的并购,如2008年收购惠好纸业硬纸板、包装和回收业务部门后,2008-2009年国际纸业工业包装销量增长82.81%;2011-2012年收购Temple Inland和AP Mills后国际纸业工业包装销量增长28.48%。 全美第二大包装企业WestRock也是通过四次企业合并发展而来。1973年Rock City包装和Tennessee Paper Mill Inc.合并成为Rock-Tenn;2011年Rock-Tenn又收购了Smurfit-Stone公司,并成为北美第二大纸包装公司。 2002年Mead公司和Westvaco公司合并设立MeadWestvaco公司,合并交易完成后成为美国的第三大纸包装公司。2015年MeadWestvaco与Rock-Tenn换股合并设立WestRock,2018财年WestRock公司实现营业收入162.85亿元,实现归母净利润21.96亿元。

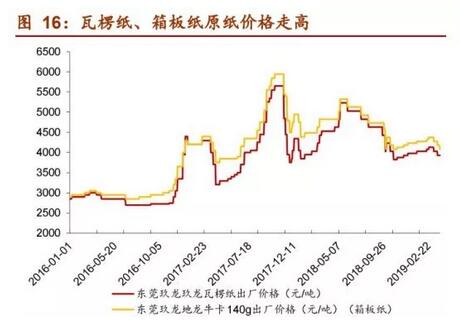

回顾美国纸包装行业的发展历程,外延式并购和企业间的合并是美国纸包装行业市场集中度提升的主要路径。纸包装企业的合并与规模化反映了企业提升资源利用效率,降低经营成本的客观需求。根据FisherSolve的测算,美国C楞瓦楞纸箱的成本中,原纸成本占71.5%,人工成本占12.9%,运输成本占10.3%。由于纸及纸板包装行业的利润率不高,且成本结构中原材料成本占比很高,因此企业的盈利能力受上游原材料价格的影响较大。有能力沿产业链布局上游原材料的大型企业比中小企业更有能力应对纸浆、瓦楞原纸的价格波动,消除上游原材料价格波动对成本的影响;同时,大规模生产形成的规模效应也有助于提高人力资源的利用效率,进一步压缩成本,扩大盈利的空间。

2.供给侧结构性改革推动中国纸包装行业走向集中 尽管大型包装企业可能具备规模化生产的优势,但是中小包装企业仍然活跃于我国的纸包装市场,占据了市场的绝大多数份额。 近年来,随着环保政策趋严、供给侧改革的推进和上游原纸行业的变革,纸包装行业的营商环境发生了重大变化,中小企业发展的优势减弱,产能落后的中小企业面临淘汰的困境,落后产能逐步实现自然出清,使得我国纸包装行业的集中度开始提升。 严格的环保政策及环保监管对中小型包装企业的发展形成了压力,主要包括上游原纸供应压力和自身环保水平的压力。中小型包装企业大多为二级厂、三级厂,其发展依赖于上游低价瓦楞原纸、瓦楞纸板的供应,这些低价的原纸和纸板中的大多数来源于小规模的造纸企业。在地方环保部门看来,小规模造纸企业属于典型的“两高一低”(即高污染、高耗能、低效益)的产业,有些地方政府将引导退出造纸产业作为淘汰落后产能的重要政治任务,规模不达标、环保不达标的造纸企业加速退出。小规模造纸企业的退出使得中国小型的包装企业失去了廉价的原材料渠道,而采购量大、信誉较好的大纸箱厂获得一定的价格优势,成本优势从小纸箱厂倒置到大纸箱厂手中。 另一方面,包装印刷行业自身也存在环境污染问题。生产和废水处理工艺相对落后的包装企业面临环保压力,大量小规模的三级厂面临退出的风险。早年中小型包装企业的发展大多数都依靠环保监管套利,环保部门对中小型企业的环保监管不够严格,给予了部分中小企业不规范处理“三废”以降低生产成本的空间和可能性。2018年4月,生态环境部印发《排污许可证申请与核发技术规范 印刷工业(征求意见稿)》,包装印刷行业将加快建立和覆盖排污许可证制度。排污许可证制度在包装印刷行业落地执行后,中小型企业的落后产能只有淘汰和规范化两条出路,而“三废”处理规范化的中小型企业成本优势减弱,盈利空间或将受到进一步的挤压。

从下游客户的角度来看,上述因素使得中小包装企业的供应状况出现了不稳定因素,而消费包装、工业包装的大客户越来越重视自身包装供应链的安全,对于供货稳定的大型包装企业依赖加深。大型包装企业贴近客户布局产能成为重要的发展战略之一。 我国的产业政策也支持包装行业的集中。2016年12月6日工信部和商务部发布了《关于加快我国包装产业转型发展的指导意见》,积极推动我国包装产业供给侧改革、发展提质增效。意见提出要“做大做强龙头企业,形成15家以上年产值超过50亿元的企业或集团,上市公司和高新技术企业大幅增加,特别是积极培育包装产业特色突出的新型工业化产业示范基地,形成一批具有较强影响力的知名品牌。”由此来看,包装行业的外部环境已经发生了深远的变化,包装行业市场集中度提升已成为趋势性的变化。

|