|

导语:中国采取的再生纤维进口限令,引起了纤维市场的动荡。再生纤维进口总量大幅下降后,甚至可能迎来再生纤维进口的完全禁止。那么,行业还将面临哪些机遇和挑战呢? 国内回收纤维价格一飞冲天 美国和欧洲纸和纸板商则享受超低纤维成本的实惠 中国采取的再生纤维进口限令,引起了纤维市场的动荡。再生纤维进口总量大幅下降后,甚至可能迎来再生纤维进口的完全禁止。 那么,行业还将面临哪些机遇和挑战呢? 中国再生纤维进口政策引起的变化是显而易见的,既有输家,也有赢家。 因为再生纤维的供应限制,中国国内回收纤维价格一飞冲天,给国内工厂带来了诸多挑战;而美国和欧洲,纸和纸板生产商则享受着超低的纤维成本带来的实惠。 2016年,中国再生纤维进口总量近2,900万吨,2017年进口量下降至约2,600万吨。2018年降低至1,700万吨。 目前,许多中国生产商预计2019年的进口量可能低于1,200万吨。对中国生产商来说,情况很可能变得更加糟糕。 政府表示,2020年底,可能会全面禁止再生纤维的进口。 箱板纸需求预计将增长1000多万吨 均计划用再生纤维作配料 不管怎样,中国仍将是纤维进口国。 中国的森林资源远不足以实现国内纸浆自给自足,进而取代目前的纤维进口。目前,再生纤维似乎是许多纸种的首选配料。 到2025年,纸和纸板的总消耗量预计将增长约2,000万吨,差不多占全球预计需求增长总量的一半。 就箱板纸而言,基本全部利用再生纤维作为配料生产,到2025年,需求预计将增长1,000多万吨。 基本上,到目前为止,中国所有已宣布的新建箱板纸产能,都计划使用再生纤维作为配料。 这可能吗?或者有其他更可行的选择吗? 若全面实施进口禁令 当下约有1,500万吨产能需要寻找新的纤维来源,或关停 箱板纸市场就是一个很好的例子: 2017年中国箱板纸产量达到4,500万吨,几乎全部以再生纤维为主。 进口旧瓦楞箱废纸1,500万吨,约占配料总量的1/3。 在2019年至2021年间,中国已决定新建约1,000万吨产能,均计划使用再生纤维作为配料。 除此之外,还有超过800万吨的项目,已经计划但尚未确认。 结论似乎是,如果所有项目都建成,中国将努力在箱板纸供应方面保持自给自足。 如果全面实施进口禁令,当下约有1,500万吨的产能需要寻找新的纤维来源,或者关停。那么,有什么替代方案呢? 大型纸企呼吁继续进口再生纤维 但与治理环境问题背道而驰 放宽现行的进口限制。这一选择将意味着解除再生纤维禁令的可能。 也可能意味着,由目前0.5%的污染限制改为1%,即在现有设备和回收系统的基础上,更加符合行业目前的实际情况。 不过,这一选择似乎与中国目前为治理环境问题的所做出的努力背道而驰。到目前为止,污染物规定已如预期,引导着进口产品质量的变化。 如从美国进口更多的双挂面牛皮瓦楞纸和旧瓦楞箱纸,而不是以往进口的质量较低的产品。 然而,有迹象表明,中国的大型造纸企业即再生纤维的主要进口商发现,全面禁止再生纤维是不现实的,他们现在呼吁在2020年以后继续进口再生纤维。 增加国内再生纤维的回收 但潜力很低 第二种选择是尝试用国内收集的纤维替代进口再生纤维,并提供新的产能。 由于中国的箱板纸生产商为中国制造业服务,瓦楞纸箱的很大一部分将通过出口离开中国,并在海外回收。 估计,通过调整出口量,需使总回收率超过60%,接近欧洲和美国调整后的水平。旧瓦楞废纸的回收率可能要更高,需达到美国和欧洲的同等水平。在中国大幅提高旧瓦楞废纸回收率的潜力很低,远低于1,500万吨。

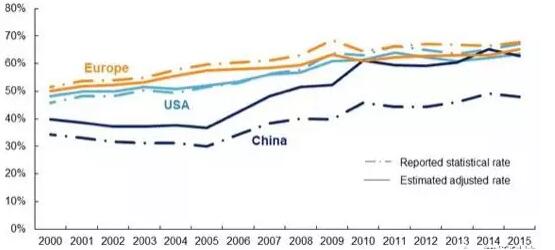

图 1 — 回收率 - 统计值 vs 实际值 增加箱板纸进口 但需要相当长的时间才能完成 增加箱板纸进口。 第三种选择在某种程度上已经得到解决。 2018年,牛皮卡纸等产品的进口增加。中国生产商也宣布了在越南和老挝等邻国的发展计划,明确打算向中国出口。 也有中国生产商在美国收购工厂的例子,这些工厂将生产箱板纸,用于向中国出口。 但是,要替代1,500万吨的缺口,需要对几乎完全用于出口的项目进行大量投资。相当于30~40台设备的总产能,而这项工作将需要相当长的时间才能完成。 进口新的纤维原料未漂白硫酸盐纸浆 但目前产量可能不可持续 进口新的纤维原料。 第四种选择可能更加具有可行性。 向中国工厂供应纸浆的新途径:最明显的措施即增加未漂白硫酸盐纸浆的进口。很可能发生,特别是随着时间的推移,质量问题将变得更加重要。 然而,目前全球市场上专门用于未漂白硫酸盐纸浆的产能非常小,约为400万吨。但产能即将发生变化。 2018年,一家大型中国箱板纸生产商在美国收购了一家关闭的纸浆厂。经过一些投资,该厂的未漂白硫酸盐纸浆产能预计将达到275,000吨。 目前未漂白硫酸盐纸浆项目有限的一个原因是,与回收纤维相比,该产品的吸引力相对较低,因为回收纤维要便宜得多。

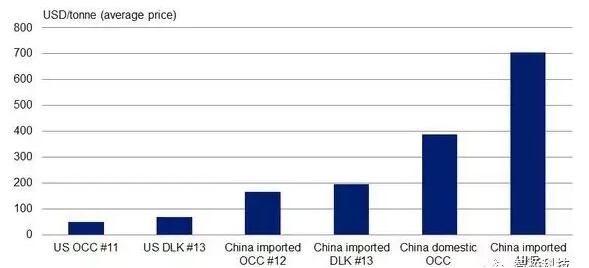

图 2 — 中国与美国的纤维价格 这为我们提供了一个非常有趣的潜在机会,回收浆还没有被完全利用。中国政府将其视为是一个独立的产品,有可能会进口,这是一个非常重要的机会。 目前来看这只是一个小产品。2018年,中国进口了约有30万吨再生纤维,通常来自各地的纤维质量参差不齐。 而且目前产量可能是不可持续的。在越南,印度尼西亚,当地政府由于相同的原因,担忧不断加重,他们认为,随着原材料进口量的增加,所产生的废水和固体废物的问题将越发严重。 在再生纤维生产地,例如北美和欧洲有非常好的机会。 可以想象到,在进出口港口或者人口众多的地区附近会有纤维纸浆厂,像是美国西海岸,鹿特丹、安特卫普,那里都有大量的纤维供应链。 国内与美国旧瓦楞纸箱差价约2269元/吨 中国反向整合形成垄断市场 中国反向整合形成垄断市场。 许多中国的纸板生产商已经在市场上建立了大量的再生纤维采购组织,这将是反向整合的另一种方式。 中国主要的纸和纸板生产商在反向整合以确保纤维供应方面有着相当长的历史,包括在国外收购纸浆厂。 从中国的角度来看,回收纸浆的情况,无疑是以经济为基础的。国内收集的旧瓦楞纸箱与在美国购买的旧瓦楞纸箱之间的差价目前约为330美元/吨(约2269元/吨)。 问题是价格差异是否能证明光地投资是合理的,这也是价格差异能持续多久的问题。然而,这就好比是中国的纸浆厂愿意进口非常昂贵的木屑来维持其工厂的运转。 恰巧的是,中国领先的纸板生产商玖龙纸业已经在美国投产,超过100万吨的再生纸浆出口到中国。理文纸业已宣布在亚洲新建工厂。 纸和纸板商要重新考虑纤维采购策略 成功者将制定并确定最适合这些新产品的用途 纤维战略始终是成功的关键。 目前,中国行动只是在刺激现有的发展趋势,使之比先前预期的更快。这两个主要趋势是,再生纤维市场更加紧俏,对再生纤维质量恶化的担忧也日益增加。 如果中国继续其目前的轨道,允许再生纤维进口,虽然数量限制,但要求最好的质量,那么早期出口的低质量纤维仍将留在美国和欧洲。 了解纤维市场的动态变化具有战略意义。 很明显,大多数纸和纸板生产商需要重新考虑其纤维采购策略,以应对供应结构的变化。 目前还不清楚中国企业愿意或能够在多大程度上采取反向整合策略,以及中国市场在多大程度上被垄断。 还要考虑一下商业层面,因为一家造纸厂的纸制品性能可能会因配料质量的变化而改变。 随着纸张性能的变化,对各种最终应用途径的适用性以及对客户的价值也会发生变化。 最后,再生纸浆产品的新领域正在兴起。为了抓住这些机会,需要从头开始制定全新的战略。 成功者将制定纤维采购策略,并确定最适合这些新产品的用途。

|