|

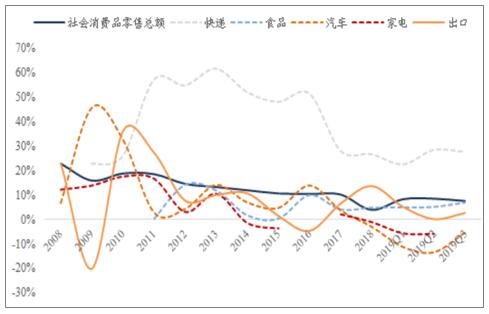

瓦楞纸板是一个多层的黏合体,最少由一层波浪形芯纸夹层及一层纸板构成。它有很高的机械强度,能抵受搬运过程中的碰撞和摔跌。瓦楞纸箱的实际表现取决于三项因素:芯纸和纸板的特性及纸箱本身的结构。 箱板瓦楞纸下游的需求以家电、食品、汽车、快递等社零和出口需求为主,相对具有韧性。复盘历史需求演变,一方面社零增速自2018年有较为明显的下滑,2019年Q1、Q2已经出现企稳;一方面外需出口由于中美贸易战的影响2018年同比出现较大幅度下滑,2019年Q2、Q3随中美贸易关系的缓和略有上升。箱板瓦楞纸行业下游需求已经出现边际出现企稳。 包装纸下游内外需变化

图表来源:东吴证券研究所 箱板瓦楞纸库存变动

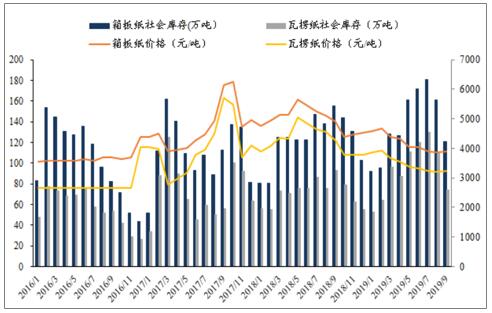

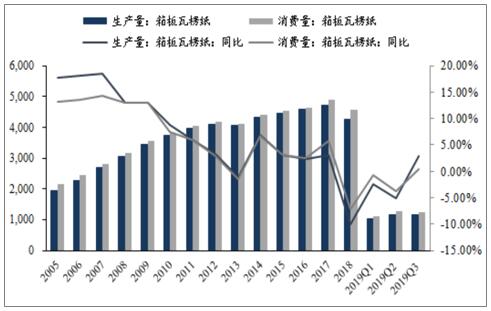

图表来源:东吴证券研究所 箱板瓦楞2019年产销量转好。板瓦楞的生产量在2018年度首次出现负增长,其中箱板纸的表观生产量2145万吨(-10.06%)、瓦楞纸的表观生产量2105万吨(-9.85%),但自19Q1以来同比数据已经逐季出现转好,尤其2019Q3以来出货量回升,说明下游需求出现企稳。 箱板瓦楞纸生产量及表观消费

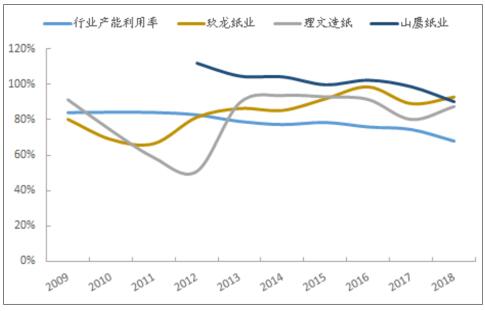

图表来源:东吴证券研究所 龙头企业的产能利用率高于行业。上一轮周期中龙头企业的产能利用率较行业平均基本持平;2016年供给侧改革以来龙头企业盈利优势日益巩固,虽然产业的表观产能利用率略有下降(中小灰色产能出清导致有效供给缩减)、龙头企业的产能利用率在纸种供应稳定、下游客户有粘性的背景下持续提升至90%以上水平,市场份额实质加速向龙头企业集中。 行业及龙头箱板瓦楞产能利用率

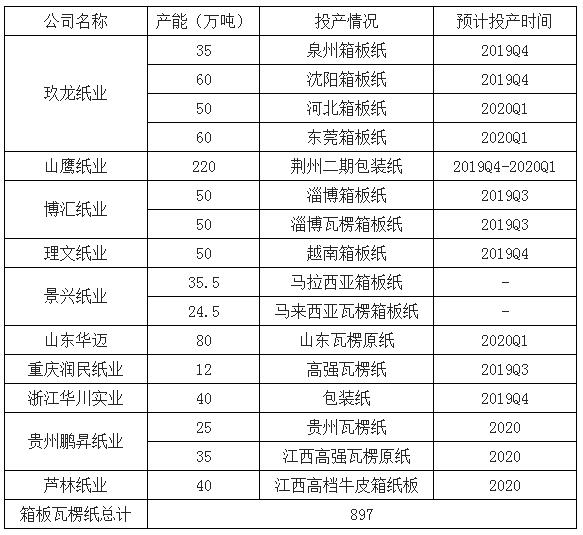

图表来源:东吴证券研究所 产能投放低于预期,2018年表观生产量实际下滑。2018年箱板瓦楞表观生产及消费量均有所下滑。虽然自2018年起箱板企业持续有较大的产能投产计划,但实际生产进度除龙头外多低于预期,2019Q4-2020Q1该现象大概率得到延续。 2018年箱板纸集中度

图表来源:东吴证券研究所 固定投资持续走低,反应新增产能预期。此外造纸固定资产投资完成额自2018年初见顶后持续走低,反馈行业中小企业盈利压缩的大背景下投产动力不足,市场有效供给较为有限。 固定资产投资

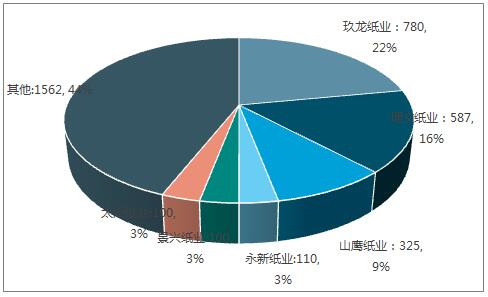

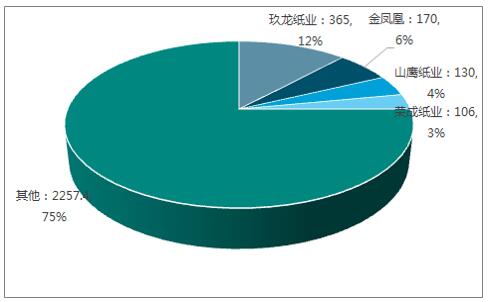

图表来源:东吴证券研究所 箱板由于生产特性,集中度较瓦楞高。高端箱板韧性较好、生产中长纤维必不可少;低端箱板和瓦楞纸的生产可以用100%国废替代。由于外废进口约束、废纸浆投产壁垒,预期高端箱板的竞争格局持续较好(仅有几大箱板厂和太阳有生产)。集中度来看箱板综合CR6达到56%,高端箱板预期更高。 2018年瓦楞纸集中度

图表来源:东吴证券研究所 箱板瓦楞纸投产情况

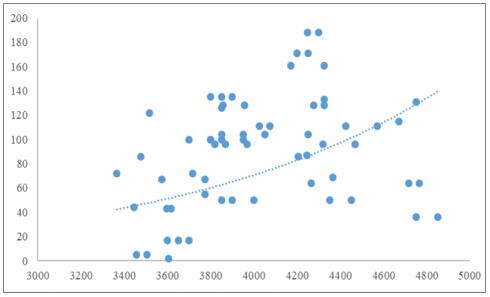

图表来源:东吴证券研究所 高端箱板2019年下半年提价幅度略为领先。从7月以来价格提涨的幅度来看,3800-4400元价格区间的中高端箱板纸提价幅度相对较大,预期是外废限制进口后纤维不足导致供给压缩所致。以理文造纸为例,理文箱板纸产品层级依次为H级、N级、Q级,H级为最高端箱板纸,10月-11月提价情况符合高低端价差扩大的判断。 高端箱板预期格局持续较好。长期来看,短期美废配额稀缺、长期废纸浆建设制约,高端箱板的竞争格局持续维持较为理想的状态,产业的进入壁垒将逐渐由美废额度转向废纸浆建设进展,龙头企业的原料优势明确。 箱板纸纸价与较7月以来最低点涨价幅度相关性

图表来源:东吴证券研究所 理文造纸分纸种涨价情况

图表来源:东吴证券研究所

|